Определение соответствующей классификации физического лица с точки зрения налоговых обязательств — важнейший шаг для любого работодателя. Эта классификация напрямую влияет на размер удерживаемого налога на доходы физических лиц (НДФЛ) и соответствующие обязательства как для компании, так и для работника. Точная классификация позволяет правильно решить все вопросы, связанные с налогообложением, и избежать возможных правовых осложнений.

Одним из ключевых факторов, влияющих на налоговые обязательства, является статус резидента работника. Отнесение лица к категории резидентов или нерезидентов зависит от нескольких критериев, включая фактическое присутствие человека в стране в течение определенного периода времени. Это часто называют правилом 183 дней, согласно которому лица, физически находящиеся в стране в течение 183 дней или более в течение календарного года, обычно считаются резидентами для целей налогообложения. В отличие от них, те, кто не соответствует этому критерию, обычно классифицируются как нерезиденты.

Для иностранных граждан определение правильного налогового резидентства имеет большое значение, поскольку оно влияет на применимую налоговую ставку, которая может существенно отличаться для резидентов и нерезидентов. Эта классификация влияет не только на налоговые ставки, но и на возможность получения определенных вычетов и кредитов. Работодатели должны регулярно обновлять и проверять статус резидентства своих сотрудников, особенно в случае изменения срока пребывания или условий работы.

На практике работодатели должны собирать и хранить полную информацию о времени, проведенном работником в стране и за ее пределами. Четкое понимание того, находится ли сотрудник в статусе резидента или нерезидента, поможет правильно применять налоговые ставки и обеспечит соблюдение налогового законодательства. Кроме того, ведение точных записей поможет избежать споров и штрафов, которые могут возникнуть в результате неправильной классификации.

Различия между резидентами и нерезидентами и их соответствующие налоговые последствия обобщены в сравнительных таблицах, в которых указаны различия в обязанностях и правах для каждой группы. Эти таблицы являются бесценным инструментом как для работодателей, так и для сотрудников, помогающим им ориентироваться в сложностях соблюдения налогового законодательства.

Почему определение налогового резидентства сотрудника имеет значение

Понимание налогового резидентства сотрудника имеет решающее значение для обеспечения соблюдения налоговых правил и норм. Это определение влияет на то, как рассчитывается подоходный налог (НДФЛ), а также на то, какие социальные взносы применяются. Статус также влияет на право на получение определенных льгот, таких как медицинское страхование и социальное обеспечение, которые зависят от того, относится ли человек к категории резидентов или нерезидентов.

Налоговое резидентство работника зависит от нескольких факторов, включая срок пребывания в стране, наличие юридических документов и характер трудовых отношений. Например, правило 183 дней обычно используется для разграничения резидентов и нерезидентов для целей налогообложения. Однако специфические обстоятельства, такие как временное пребывание или частые поездки, могут усложнить эту классификацию.

- Документы, подтверждающие резидентство: Различные документы, такие как визы, разрешения на работу, записи о въезде и выезде, помогают определить статус резидента.

- Влияние на налогообложение: Резиденты и нерезиденты облагаются налогами по-разному, причем резиденты обычно облагаются более широким спектром налогов.

- Страхование и льготы: Статус резидента влияет на доступ к медицинскому обслуживанию, социальному обеспечению и другим льготам, затрагивая как работника, так и работодателя.

Для работодателей правильное определение налогового резидентства работников имеет большое значение, чтобы избежать штрафов и обеспечить надлежащее удержание налогов. Это особенно важно для международных компаний, где сотрудники могут часто пересекать границы. Это также важно для самих работников, поскольку их налоговые обязательства и доступ к льготам зависят от их статуса резидента.

В конечном счете, определение налогового резидентства — это не просто соблюдение требований; оно гарантирует, что права и обязанности как работодателя, так и работника четко определены и соблюдаются.

Кто является налоговым резидентом

Понятие налогового резидента имеет решающее значение для определения налоговых обязательств физических лиц, включая работников и других застрахованных лиц. Классификация влияет на налоговые ставки, вычеты и другие важные финансовые факторы. Понимание того, кто квалифицируется как налоговый резидент, необходимо для надлежащего соблюдения налогового законодательства.

Налоговое резидентство обычно определяется продолжительностью физического присутствия человека в стране. Этот период, часто определяемый правилом 183 дней, является основой для оценки налоговых обязательств. Однако могут учитываться и другие факторы, например, местонахождение основного дома, семейные связи или центр экономических интересов.

- Статус резидента имеет значение для расчета ставок подоходного налога (НДФЛ).

- Для подтверждения статуса резидента могут потребоваться документы, подтверждающие период пребывания.

- К нерезидентам применяются различные налоговые режимы и ставки.

- Статус резидента иностранного гражданина влияет на его налоговые обязательства в стране.

Правильное определение того, является ли человек резидентом или нерезидентом, имеет существенные последствия. Статус резидента влияет не только на налоговые ставки, но и на другие финансовые обязательства, льготы и ответственность. Правильное документирование и понимание этого статуса необходимы для обеспечения соответствия и избежания юридических проблем.

Правильный расчет 183 дней

Понимание важности точного подсчета 183 дней в течение финансового года имеет решающее значение для определения правильного статуса физических лиц для целей налогообложения. Этот расчет влияет на то, классифицируется ли лицо как резидент или нерезидент, и влияет на применимые налоговые ставки и обязательства.

Для иностранных граждан, работающих в стране, в частности в России, очень важно вести точный учет своего физического присутствия. Это включает в себя отслеживание количества дней, проведенных в стране, и обеспечение правильной классификации на основе общего количества дней за определенный период. Для резидентов подсчет дней необходим для определения статуса налогового резидента и обязательств. Для нерезидентов, напротив, действуют иные критерии.

Чтобы избежать ошибок, следует использовать таблицу или аналогичный инструмент для отслеживания дней, проведенных в стране, и вести точную документацию о поездках и проживании. Для иностранцев понимание этих деталей необходимо для обеспечения надлежащего соблюдения местных налоговых законов и правил. Для каждой категории, будь то резидент или нерезидент, существуют особые требования и последствия для налоговой отчетности.

Документы, подтверждающие фактическое присутствие

В контексте определения того, квалифицируется ли физическое лицо как резидент или нерезидент для целей налогообложения, крайне важно предоставить точные доказательства его физического присутствия. Это помогает обеспечить соблюдение соответствующих норм и правильно применить применимые налоговые ставки и обязательства.

Для установления факта присутствия физического лица, особенно если речь идет об иностранцах или нерезидентах, необходимо предоставить несколько видов документов. Например, штампы в паспорте или записи о въезде и выезде могут подтвердить даты и периоды пребывания человека в той или иной стране. Кроме того, медицинские документы или свидетельства о прохождении лечения могут служить доказательством того, что человек находился в стране по состоянию здоровья.

Для подтверждения факта присутствия могут также использоваться такие документы, как вид на жительство или трудовая книжка. Важно собрать сравнительный ряд документов, чтобы обеспечить точность представленных данных. Например, справка из страховой компании, подтверждающая страховое покрытие на конкретные даты, может повысить достоверность информации.

В некоторых случаях, особенно для иностранцев, период пребывания может быть подтвержден авиабилетами или маршрутными листами. Убедиться в том, что вся документация соответствует указанным датам, очень важно для составления точной налоговой отчетности. Если возникнут расхождения, это может повлиять на определение статуса резидента и соответствующие налоговые обязательства.

На какие факторы влияет налоговый статус сотрудника?

Понимание налоговой классификации физического лица имеет решающее значение для различных финансовых и юридических аспектов. Последствия этой классификации влияют не только на сумму удерживаемого налога, но и на тип льгот и обязательств, которые положены работнику. Она влияет на то, как облагается налогом доход, какие документы требуются и как регулируются такие льготы, как страхование.

Например, статус резидента или нерезидента влияет на применяемую ставку подоходного налога. Резиденты часто пользуются более низкими ставками и льготами, в то время как нерезиденты могут столкнуться с более высокими ставками и другими обязательствами. Кроме того, статус определяет необходимые документы и подтверждения, требуемые для соблюдения налогового законодательства.

В качестве иллюстрации приведем следующую таблицу, в которой сравниваются ключевые аспекты в зависимости от статуса резидента работника:

| Критерии | Резидент | Нерезидент |

|---|---|---|

| Налоговая ставка | Как правило, более низкие ставки | Более высокие ставки |

| Освобождение от подоходного налога | Может иметь право | Ограничено или отсутствует |

| Необходимая документация | Доказательство проживания | Доказательство отсутствия места жительства |

| Право на льготы | Полный доступ | Ограниченный доступ |

Понимание последствий проживания или нерезидентства очень важно для правильного управления налогами и обеспечения соответствия местным нормам. Будь то правильная подача налогов или понимание права на получение различных льгот, эти знания помогают как работникам, так и работодателям эффективно справляться с финансовыми обязанностями.

Резидент и нерезидент-иностранец: Как определить и почему это важно

Понимание того, является ли иностранное физическое лицо резидентом или нерезидентом, имеет решающее значение как для налоговых, так и для юридических целей. Эта классификация влияет на различные аспекты их взаимодействия с правовой и финансовой системами страны, включая налоговые обязательства, взносы в систему социального обеспечения и право на получение определенных льгот.

Чтобы провести различие между резидентами и нерезидентами, обычно рассматривают несколько критериев. К ним относятся:

- Продолжительность пребывания: Продолжительность пребывания в стране является основным фактором. Например, человек, который находится в стране более 183 дней в течение календарного года, обычно считается резидентом.

- Цель пребывания: Причина пребывания в стране — работа, учеба или другие причины — также играет роль при определении статуса резидента.

- Предыдущая история: Прошлое взаимодействие и пребывание человека в стране может повлиять на его текущую классификацию.

Определение статуса резидента имеет значительные последствия. Например, на резидентов обычно распространяется весь спектр законов о подоходном налоге, включая ставки и правила, которые применяются ко всем доходам. Напротив, нерезиденты могут облагаться иными налогами, часто только на доходы, полученные на территории страны.

Кроме того, знание своего статуса помогает понять права и обязанности в области социального страхования. Резиденты часто получают более широкую страховку, в то время как нерезиденты могут иметь право только на базовые льготы или на льготы, связанные с периодом пребывания в стране.

Важно регулярно проверять и, при необходимости, обновлять статус, чтобы обеспечить соблюдение требований законодательства и воспользоваться применимыми правами и защитой.

Резиденты и нерезиденты — кто они?

В сфере налогообложения и социального страхования очень важно проводить различие между людьми в зависимости от их статуса резидента. Эта классификация влияет на выполнение различных юридических и финансовых обязательств. Понимание того, считается ли человек резидентом или нерезидентом, имеет значительные последствия для его налоговых обязанностей, льгот и юридических прав.

Резиденты — это, как правило, те, кто проживает на территории определенной юрисдикции значительную часть года. Их присутствие и деятельность в стране определяют их классификацию. Во многих случаях резидентство определяется по количеству дней, проведенных в стране, или по другим критериям, установленным местным законодательством. Например, в России для определения резидента для целей налогообложения часто используется правило 183 дней. Это означает, что если физическое лицо проведет в России не менее 183 дней в течение календарного года, то оно, скорее всего, будет считаться резидентом в этом году.

Нерезидентами, наоборот, считаются лица, которые не отвечают критериям резидентства. Этот статус часто предполагает меньшие обязательства в отношении местного налогообложения и льгот по сравнению с резидентами. Для иностранных граждан статус резидента определяется на основании их физического присутствия и деятельности на территории страны. Нерезиденты, как правило, имеют другие налоговые ставки и юридические обязательства, поскольку их взаимодействие с местной системой ограничено.

Правильное определение того, является ли человек резидентом или нерезидентом, необходимо для применения правильных налоговых ставок и соблюдения местного законодательства. Например, лица, классифицируемые как резиденты, могут облагаться различными налоговыми ставками и обязательствами по сравнению с теми, кто считается нерезидентами. Поэтому понимание и подтверждение этого статуса с помощью соответствующей документации имеет решающее значение как для юридической, так и для финансовой точности.

Как определить статус резидента и нерезидента

Понимание того, относится ли физическое лицо к категории резидентов или нерезидентов, имеет решающее значение для составления точной налоговой отчетности и соблюдения налогового законодательства. Классификация влияет на различные аспекты, такие как применимые налоговые ставки и требования к отчетности. При этом важно учитывать как факторы физического присутствия, так и юридического резидентства. Для налоговых целей различие влияет на то, как облагается доход и какие правила применяются.

Одним из распространенных методов определения резидентства является изучение правила 183 дней. Это правило определяет, провел ли человек в конкретной стране более 183 дней в течение данного налогового года. Резиденты обычно проводят в стране значительную часть своего года, в то время как нерезиденты не отвечают этому порогу. Однако на статус резидента могут влиять дополнительные критерии, включая характер пребывания человека в стране и другие юридические факторы.

Для точной классификации необходимо изучить такие документы, как визы, виды на жительство и другие записи, подтверждающие продолжительность и характер пребывания. Кроме того, в налоговых соглашениях между странами могут содержаться конкретные рекомендации по классификации иностранных граждан и их доходов. В таких договорах часто приводится сравнительная таблица правил резидентства, чтобы прояснить различия между резидентами и нерезидентами.

В разных налоговых юрисдикциях могут существовать свои собственные критерии и требования. Например, в некоторых регионах одного физического присутствия может быть недостаточно; юридические связи и намерения также могут играть роль. Рекомендуется проконсультироваться с соответствующими органами или специалистами по налогообложению, чтобы убедиться в правильности классификации и соблюдении местного налогового законодательства.

Налоговая ставка для резидентов и нерезидентов

Ставка подоходного налога варьируется в зависимости от того, относится ли физическое лицо к категории резидентов или нерезидентов. Понимание этих различий крайне важно для составления точной налоговой отчетности и соблюдения налогового законодательства. Применяемая ставка может существенно повлиять на сумму задолженности по налогу, поэтому очень важно определить правильную классификацию на основе конкретных критериев.

Для резидентов: Лица, отвечающие требованиям резидентства, как правило, облагаются налогом по другой ставке, чем нерезиденты. В России налоговым резидентом считается лицо, которое проводит в стране более 183 дней в течение календарного года. Для таких резидентов ставка подоходного налога обычно составляет 13% от их дохода по всему миру.

Для нерезидентов: Ставка налога для нерезидентов отличается и зачастую выше. Нерезиденты, которые проводят в стране менее 183 дней, обычно облагаются налогом на доходы, полученные в России, по ставке 30 %. Эта более высокая ставка отражает тот факт, что они не пользуются теми же положениями налоговых соглашений и местным налоговым законодательством, что и резиденты.

Для правильного расчета налогов важно точно определить, является ли физическое лицо резидентом или нерезидентом в соответствующем налоговом периоде. Такая классификация основывается на физическом присутствии лица и может включать проверку продолжительности его пребывания в стране. Кроме того, иностранцы, работающие в России, или российские граждане, работающие за рубежом, должны знать об этих различиях, чтобы обеспечить соблюдение местного налогового законодательства.

Понимание этих налоговых ставок и классификаций помогает как работодателям, так и работникам эффективно управлять своими налоговыми обязанностями и избегать потенциальных юридических проблем.

Особый статус иностранцев

Понимание различных классификаций иностранцев имеет решающее значение для управления их трудовой деятельностью и обеспечения соблюдения требований законодательства. Иностранные граждане могут относиться к разным категориям в зависимости от их места жительства и продолжительности пребывания, что, в свою очередь, влияет на их налоговые обязательства и другие юридические аспекты.

Например, классификация физического лица как резидента или нерезидента имеет большое значение. Эта классификация определяет применимые правила для целей налогообложения, социального обеспечения и других законодательных требований. Резидентами обычно считаются те, кто проводит значительную часть своего времени на территории страны, в то время как нерезиденты могут находиться в стране временно или иметь ограниченное взаимодействие с ее системами.

Чтобы правильно классифицировать иностранных граждан, необходимо собрать и изучить соответствующие документы. К ним могут относиться записи о пребывании в стране, свидетельства о трудоустройстве или сведения о предыдущих выездах и въездах. Необходимо собрать и проанализировать документы, подтверждающие статус пребывания человека, чтобы подтвердить его классификацию. Сравнительная таблица может быть полезна для оценки различных случаев и понимания последствий их статуса резидента.

Работодатели и организации должны точно оценить классификацию каждого иностранного гражданина, чтобы соблюсти юридические и административные обязательства. Способ управления этим статусом может повлиять на различные аспекты трудоустройства, включая налогообложение и отчисления в фонд социального страхования, поэтому необходимо уделять пристальное внимание деталям.

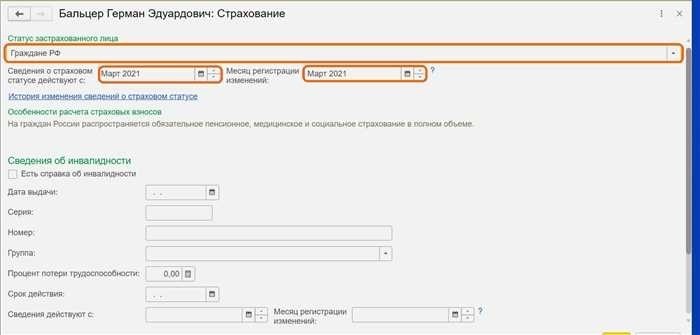

Страховые статусы застрахованных лиц

Понимание различных статусов застрахованных лиц имеет решающее значение для обеспечения правильного управления их налогообложением и взносами на социальное обеспечение. Это предполагает оценку того, относится ли человек к категории резидентов или нерезидентов, что влияет на его юридические и финансовые обязательства. Правильная классификация помогает контролировать соблюдение требований законодательства и точно обрабатывать их страховые и налоговые обязательства.

Например, статус резидента может определяться такими факторами, как физическое присутствие в стране в течение определенного периода времени. В России резидентом обычно считается лицо, находящееся в стране в течение 183 дней или более в течение календарного года. Эта оценка крайне важна, поскольку она влияет на применимые налоговые ставки и требования к страхованию как для российских граждан, так и для иностранцев.

Документы играют важную роль в установлении этих статусов. Надлежащая документация обеспечивает необходимые доказательства для подтверждения того, является ли человек резидентом или нерезидентом. Это различие влияет на размер взносов в фонд социального страхования и других соответствующих пособий.

Работодателям и частным лицам необходимо знать об этих классификациях, чтобы гарантировать выполнение всех юридических обязательств и точную отчетность по финансовым и социальным взносам. Такая осведомленность помогает предотвратить проблемы, связанные с недоплатой или переплатой налогов и страховых взносов.

Статусы застрахованных лиц

Классификация застрахованных лиц играет решающую роль в определении их прав и обязанностей в соответствии с различными нормативными актами. Понимание этих классификаций помогает эффективно управлять финансовыми и юридическими обязанностями. Различные статусы влияют на применение налоговых ставок, страховое покрытие и другие связанные с этим аспекты.

Существует несколько категорий лиц в зависимости от их места жительства и физического присутствия. Эти категории включают резидентов и нерезидентов, каждая из которых имеет свои последствия. Например, к резидентам могут предъявляться иные требования, чем к нерезидентам, что влияет на объем необходимой документации и ставку взносов.

Чтобы определить соответствующую классификацию, необходимо учитывать различные факторы, такие как время, проведенное человеком в юрисдикции, и его общий статус резидента. Например, лицо, находящееся в стране более 183 дней в течение года, обычно классифицируется как резидент, что влияет на отношение к нему в соответствии с налоговым законодательством и страховыми полисами.

На практике очень важно собрать и проанализировать соответствующие документы и информацию, чтобы подтвердить точный статус человека. Это гарантирует правильное соблюдение применимых правил, позволяющее избежать расхождений в обязательствах и правах. Точное определение статуса человека имеет решающее значение для соблюдения правил и надлежащего управления льготами и обязательствами.

Различая эти категории, можно применять правильные тарифы и соблюдать требования законодательства. Такой подход помогает избежать недоразумений и гарантирует, что все стороны знают свои права и обязанности на протяжении всего периода пребывания или работы.

Где вводить статус

Понимание того, куда вводить классификацию работника, имеет решающее значение для составления точной налоговой отчетности и соблюдения требований законодательства. Правильное указание того, является ли человек резидентом или нерезидентом, обеспечивает применение соответствующих налоговых ставок и обязательств. Этот шаг очень важен для ведения правильной документации и соблюдения налоговых правил.

Вот руководство, которое поможет вам определить, где нужно вводить информацию о классификации:

- Налоговые формы: Классификация работника должна быть указана в соответствующих налоговых формах, например в тех, которые используются для отчетности о доходах и удержании налогов. Убедитесь, что форма точно отражает, является ли данное лицо резидентом или нерезидентом.

- Трудовые книжки: Статус должен быть зафиксирован в официальных документах работника. Эта информация крайне важна для определения правильного режима налогообложения и соблюдения требований к отчетности.

- Подача информации в налоговые органы: При подаче информации в налоговые органы убедитесь, что классификация работника четко указана. Это важно для правильной обработки и проверки представленных данных.

- Внутренние системы компании: Если ваша компания использует программное обеспечение для расчета заработной платы или управления персоналом, убедитесь, что классификация правильно введена в эти системы. Это повлияет на расчет налогов, таких как НДФЛ и другие удержания.

Для иностранных граждан могут применяться дополнительные соображения. Убедитесь, что статус, будь то временный или постоянный житель, точно отражен, чтобы избежать потенциальных проблем с налоговыми обязательствами. Фактическая классификация физического лица, независимо от его резидентства, должна быть последовательной во всех документах и системах.

Правильное управление этим аспектом помогает избежать расхождений и обеспечивает соблюдение налогового законодательства в течение всего года.

Сравнительная таблица статусов застрахованных лиц, процентные значения

Понимание различных статусов застрахованных лиц и их последствий имеет решающее значение для точных налоговых расчетов. Эти статусы определяют, как рассматривается доход и какие налоговые обязательства возникают. Каждый тип статуса по-разному влияет на налоговые ставки и требуемую документацию. Изучив процентные значения, связанные с каждым статусом, мы сможем лучше понять, как они влияют на резидентов и нерезидентов.

В следующей таблице показаны процентные значения для различных статусов застрахованных лиц. Важно учитывать, что эти значения могут варьироваться в зависимости от статуса проживания человека и конкретного периода его пребывания.

| Статус | Процентное значение (%) | Описание |

|---|---|---|

| Резидент | 13% | Применяется к физическим лицам, которые считаются резидентами для целей налогообложения. Эта ставка используется для расчета подоходного налога с их доходов. |

| Нерезидент | 30% | Применяется для иностранных граждан, которые работают временно и чьи налоговые обязательства отличаются от обязательств резидентов. |

| Временный резидент | 15% | Применяется для лиц, которые временно проживают в стране и имеют особые налоговые обязательства во время своего пребывания. |

| Иностранный работник | 35% | Эта ставка актуальна для иностранных работников, которые находятся в стране в течение короткого периода времени и на которых могут распространяться различные налоговые правила. |

Важно просмотреть и подтвердить точные процентные значения и требования в зависимости от конкретных документов и условий пребывания. Каждый сценарий может повлиять на окончательные налоговые расчеты, поэтому понимание последствий каждого статуса необходимо для точного управления финансами.