Управление налоговыми обязательствами может быть сложной задачей, особенно для тех, кто ориентируется в дополнительных процессах, связанных с патентными платежами. К счастью, существуют механизмы, позволяющие облегчить это бремя и обеспечить правильное применение всех необходимых вычетов. В этом руководстве вы узнаете, как эффективно оформить налоговые вычеты и представить соответствующую информацию в налоговые органы.

Поняв, как правильно действовать, вы сможете уверенно передавать необходимые данные и точно заявлять о вычетах. Главное — знать, какие формы нужно подавать, в какие сроки и как проверить, что ваши платежи были правильно распределены. Мы также расскажем о доступных инструментах и услугах, позволяющих автоматизировать этот процесс и упростить управление своими налоговыми обязанностями.

Благодаря этому процессу те, кто имеет право на участие в программе, смогут обеспечить надлежащее сокращение своих налоговых обязательств, используя доступные им кредиты. В этом разделе вы найдете пошаговое описание соответствующих процедур, а также практические советы о том, как избежать распространенных ошибок, что в конечном итоге поможет вам добиться плавной и эффективной подачи налоговых деклараций.

Первые 3 дня бесплатно

Первые три дня деятельности по новому разрешению предоставляются бесплатно. Этот период позволяет физическим лицам начать свою деятельность без непосредственного финансового бремени. В течение этих первых дней у человека есть возможность освоиться в своей роли и справиться с необходимыми административными задачами без дополнительных расходов.

Чтобы воспользоваться этой возможностью, необходимо точно заполнить необходимые формы и подать их в соответствующие органы. Убедитесь, что документация предоставлена в соответствии с установленным форматом и правилами. Это включает в себя заполнение всех соответствующих полей и приложение всех необходимых доказательств оплаты или соблюдения требований.

Кроме того, важно отметить, что если эти первые дни будут использованы, они будут автоматически зачтены в общую сумму платежей. Это означает, что сумма, первоначально уплаченная за разрешение, будет скорректирована с учетом предоставленного бесплатного периода.

Для тех, кто не знаком с этой процедурой, можно найти подробные инструкции и образцы форм, которые помогут в этом процессе. Правильное заполнение и подача этих форм гарантируют, что бесплатный период будет признан и применен надлежащим образом.

Все возможности сервиса Мой бизнес

Сервис Мой бизнес предлагает комплексные инструменты, призванные упростить управление вашими финансовыми и налоговыми задачами. С помощью этой платформы пользователи получают доступ к различным функциональным возможностям, направленным на упрощение процесса ведения документации и отчетности. От автоматических обновлений до удобных форм — сервис обеспечивает эффективное выполнение различных обязательств и выплат.

Одно из ключевых преимуществ — возможность заполнять и отправлять формы непосредственно через платформу, что избавляет от необходимости ручного ввода и сокращает количество ошибок. Пользователи могут без труда управлять своими налоговыми декларациями и другими финансовыми документами с помощью предоставленных шаблонов и примеров. Система автоматически обрабатывает и проверяет данные, обеспечивая точность и соответствие последним нормативным требованиям.

Кроме того, сервис позволяет легко отслеживать и подтверждать платежи. Уведомления рассылаются для подтверждения правильности и актуальности всех записей, обеспечивая пользователям спокойствие в отношении своих обязательств. Независимо от того, хотите ли вы приобрести новые документы или вам необходимо получать обновления существующих, Мой бизнес предлагает удобный подход к эффективному управлению вашими обязанностями.

Для тех, кому необходимо управлять несколькими записями или отслеживать платежи, сервис предоставляет четкую и организованную панель. Вы можете просматривать все необходимые данные в одном месте, что облегчает работу с различными аспектами ваших финансовых и налоговых обязательств. Используя Мой бизнес, вы можете быть уверены в том, что все ваши документы своевременно и правильно обрабатываются, что упрощает общее управление.

Заявление на подтверждение права на зачет авансовых платежей

В процессе управления налоговыми обязательствами физическим лицам необходимо подтвердить свое право на зачет авансовых платежей. Это позволяет зачесть ранее уплаченную сумму в счет будущих налоговых обязательств. Такое подтверждение может существенно повлиять на итоговую сумму налога к уплате, поэтому налогоплательщикам крайне важно понимать, как правильно подавать такие запросы.

Чтобы подтвердить свое право на зачет авансовых платежей, следуйте следующим рекомендациям:

- Убедитесь, что вы внесли необходимые авансовые платежи, как это предусмотрено правилами.

- Точно заполните требуемую форму, указав все необходимые сведения об авансовых платежах и основаниях для их исчисления.

- Подайте форму вместе с любыми подтверждающими документами, которые могут потребоваться для подтверждения произведенных авансовых платежей.

- Сохраните копию поданной формы и всю корреспонденцию для своих записей.

Важно знать о сроках подачи этих форм, чтобы избежать задержек. Как правило, подачу можно осуществить через различные платформы или сервисы, которые могут предложить возможность завершить процесс онлайн.

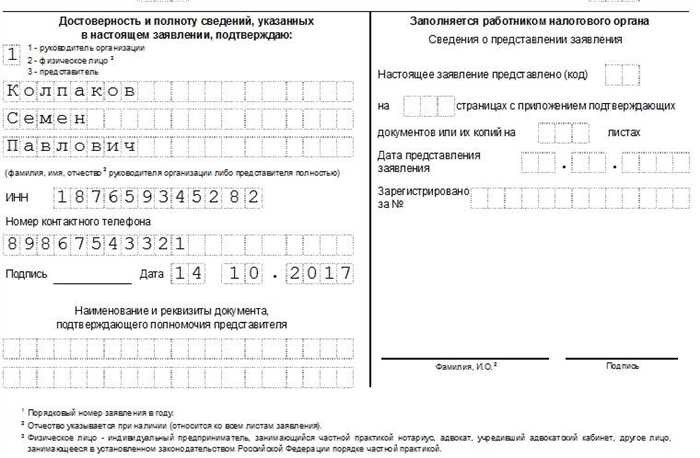

Вот базовый образец шаблона для такого запроса:

- Полное имя

- Идентификационный номер налогоплательщика (ИНН)

- Дата уплаты авансового платежа

- Сумма авансового платежа

- Подтверждающие документы

Следуя этим шагам, вы сможете эффективно подтвердить свое право на зачет авансовых платежей и обеспечить эффективное управление своими налоговыми обязательствами. Всегда проверяйте самые последние нормативные акты или обращайтесь к специалисту по налогообложению за индивидуальными советами и рекомендациями.

Заявление о подтверждении права на зачет авансовых платежей

При решении вопросов налогообложения лица, оплатившие патент, имеют право зачесть определенные авансовые платежи в счет погашения своих налоговых обязательств. Этот процесс предполагает подтверждение права на такой зачет с помощью специальных документов. Уведомление о таком праве позволяет скорректировать сумму налога, подлежащую уплате, за счет учета авансовых платежей, что может снизить общее налоговое бремя.

Чтобы обеспечить правильное применение таких зачетов, необходимо представить в налоговые органы специальную форму. Эта форма подтверждает произведенные платежи и просит зачесть эти суммы в счет погашения налоговых обязательств. Ниже приведено руководство по правильному заполнению и подаче этой формы:

| Шаг | Описание |

|---|---|

| 1 | Получите бланк в налоговой инспекции или скачайте его бесплатно с официального сайта. |

| 2 | Заполните форму, указав точную информацию о произведенных платежах и полученном патенте. |

| 3 | Подайте заполненную форму в налоговую инспекцию лично или по почте. |

| 4 | Обязательно сохраните копию поданной формы и всех сопутствующих документов для своих записей. |

| 5 | Если в течение 3 дней не поступит подтверждение о получении, обратитесь в налоговую инспекцию. |

Правильное заполнение и подача этой формы обеспечит автоматический учет авансовых платежей, что снизит необходимость в последующих корректировках. Этот процесс позволяет эффективно управлять налогообложением и избегать ненужных сложностей.

Кто должен приобрести разрешение на работу

Понимание того, кто должен получить разрешение на работу, необходимо для эффективной навигации по правилам трудоустройства. Как правило, каждый, кто хочет легально работать в определенной юрисдикции, должен получить соответствующее разрешение. Этот процесс включает в себя несколько этапов, в том числе заполнение необходимых форм и их подачу в соответствующие органы.

Вот ключевые аспекты, которые необходимо учитывать:

- Правомочность: Лица, намеревающиеся заниматься профессиональной деятельностью в иностранном государстве, должны сначала определить свое право на получение разрешения на работу, исходя из конкретной ситуации и должности.

- Процесс подачи заявки: Чтобы получить разрешение, заявители должны заполнить требуемые формы и предоставить всю необходимую информацию. Это включает в себя заполнение личных данных, информацию о занятости и подтверждение оплаты разрешения.

- Документация: Вместе с заявлением необходимо предоставить надлежащую документацию. Как правило, это документы, удостоверяющие личность, подтверждение занятости и подтверждение оплаты разрешения.

- Проверка: Поданная заявка будет рассмотрена соответствующими органами. От заявителей может потребоваться предоставить дополнительную информацию или уточнить некоторые аспекты поданного заявления.

- Получение разрешения: После рассмотрения заявления заявитель получает разрешение, которое позволяет ему легально работать в пределах данной юрисдикции. Важно убедиться, что разрешение действительно и соответствует всем нормативным требованиям.

Понимая эти элементы, люди могут эффективно управлять процессом получения разрешения на работу, обеспечивая соблюдение требований законодательства и избегая потенциальных проблем.

Кто должен подавать заявление о снижении налогов

Когда речь идет о снижении НДФЛ с помощью авансовых платежей, очень важно понимать, кто отвечает за подачу необходимого заявления. Процесс получения налоговых льгот включает в себя определенные шаги и обязанности.

Ниже приведен обзор того, кто должен участвовать в этом процессе:

- Налогоплательщик: Физические лица, которые занимаются определенной деятельностью, требующей корректировки налогов, должны подать запрос. Они должны убедиться, что подали правильные документы, чтобы воспользоваться снижением налога.

- Поставщики услуг: В некоторых случаях помощь в подготовке и подаче запроса могут оказать поставщики услуг или консультанты. Они помогают обеспечить точное заполнение всех форм и их своевременную подачу.

- Первоначальная подача заявки: Для тех, кто только начал свою деятельность или получил новый патент, важно подать заявление как можно скорее. Первая подача должна быть осуществлена в течение определенного срока с момента начала работы или получения патента.

Вот шаги, которые необходимо предпринять:

- Подготовьте заявление: Налогоплательщик должен правильно заполнить необходимые формы. Это включает в себя заполнение всех необходимых данных и обеспечение точности.

- Подайте документы в налоговые органы: Заполненные формы необходимо подать в налоговые органы. Часто это можно сделать в электронном виде через специальную службу или вручную.

- Представление документов: Убедитесь, что все подтверждающие документы включены, чтобы облегчить проверку и утверждение запроса.

- Последующие действия: Отслеживайте статус запроса, чтобы подтвердить, что он был обработан и принят. Решайте любые дополнительные требования или вопросы, которые могут возникнуть.

Важно понимать, что этот процесс включает в себя ряд шагов, которые необходимо тщательно соблюдать. Для тех, кто не знаком с этим процессом, может оказаться полезной консультация со специалистом или обращение к образцам форм. Возможность эффективно снизить налоговые обязательства зависит от правильного оформления документов и своевременной подачи.

Как получить уведомление

Чтобы получить подтверждение о корректировке налоговых платежей, необходимо выполнить несколько основных шагов. Прежде всего, важно заполнить соответствующую форму. Этот процесс включает в себя предоставление точных данных и понимание того, как фиксированные платежи влияют на ваши общие обязательства. Вам необходимо знать, как правильно заполнить и отправить запрос через соответствующую службу.

Прежде всего, убедитесь, что у вас есть вся необходимая информация, например, первые три страницы патента и подтверждение оплаты. Точная подача этой информации поможет вам получить необходимое уведомление. Если все сделано правильно, система автоматически обработает ваш запрос, и вы получите уведомление о корректировке налога.

Если у вас возникнут трудности, обратитесь к образцу или шаблону. Важно просмотреть и проверить все детали, чтобы убедиться, что уведомление отражает ваш правильный налоговый статус.

Как подготовить и подать заявление в налоговую инспекцию

Если налогоплательщик хочет уменьшить свои обязательства по подоходному налогу на сумму фиксированного авансового платежа, уплаченного при приобретении разрешения, важно знать правильный порядок подачи заявления. Чтобы обеспечить надлежащее оформление документов, необходимо тщательно заполнить формы и своевременно направить их в соответствующий орган. В этом руководстве вы найдете необходимые шаги и советы, которые облегчат этот процесс.

Шаг 1. Сначала возьмите образец бланка в официальной службе или на сайте. Он послужит шаблоном, позволяющим убедиться, что вся необходимая информация включена и точно заполнена. В бланке должна быть подробно указана сумма авансового платежа и данные о разрешении.

Шаг 2: Заполните форму, введя всю необходимую информацию, включая личные данные и сведения об оплате. Обязательно проверьте точность всех данных, чтобы избежать задержек и проблем.

Шаг 3: После заполнения заполненную форму необходимо передать в налоговую инспекцию. Вы можете отнести ее лично или воспользоваться услугой онлайн-подачи, если она доступна. Во избежание штрафов убедитесь, что форма подана в установленные сроки.

Шаг 4: После подачи сохраните копию формы и все полученные подтверждения. Это будет важно для дальнейшего использования и отслеживания статуса вашего запроса.

Следуя этим шагам, вы сможете эффективно управлять своими налоговыми вычетами и соблюдать налоговое законодательство. Не забывайте регулярно проверять любые обновления или изменения в процессе, которые могут повлиять на ваши заявления.

Заполнение информации о налогоплательщике

Точное заполнение сведений о налогоплательщике — залог правильной обработки ваших налоговых документов. При подготовке форм вам необходимо предоставить полную информацию о себе. Это включает в себя правильный ввод ваших личных данных, которые будут иметь решающее значение для проверки вашей личности и для любых налоговых корректировок или зачетов. Точное заполнение всех полей поможет избежать задержек или проблем с подачей налоговой декларации.

Чтобы правильно заполнить свои данные, вам необходимо иметь под рукой документы, удостоверяющие личность, и все соответствующие сертификаты. Очень важно тщательно проверить каждую запись и убедиться в ее точности. Любые ошибки или упущения могут привести к осложнениям или задержке в обработке вашего запроса. Вы можете использовать имеющиеся шаблоны или образцы для правильного заполнения информации.

Заполненные формы следует отправить в указанный срок. Если у вас возникли сомнения, рекомендуется проконсультироваться со специалистом или воспользоваться онлайн-ресурсами, предоставляющими бесплатную помощь. Правильное заполнение этих документов поможет вам получить все полагающиеся льготы и корректировки без лишних проблем.

Образец заполнения второй страницы формы

Вторая страница формы требует пристального внимания, чтобы убедиться, что вся информация введена правильно. Этот раздел играет решающую роль в обеспечении того, чтобы налогоплательщик мог воспользоваться применимыми налоговыми вычетами или кредитами. Правильное заполнение этой страницы необходимо для того, чтобы налоговая служба точно и своевременно обработала ваш запрос.

Ниже приводится руководство по заполнению второй страницы формы: