Отказаться от права собственности на недвижимость, приобретенную по военному кредиту, можно, но для этого существуют определенные условия. Ключевым моментом является то, можно ли вернуть недвижимость кредитору или нет. Как правило, когда офицеры берут кредит на покупку жилья, они обязаны выполнять условия этого договора, но при определенных обстоятельствах можно освободить себя от этого обязательства.

Что произойдет с кредитом, если вы решите отказаться от недвижимости? Кредитор, как правило, не забирает недвижимость без судебного разбирательства. От сотрудников может потребоваться полностью погасить оставшуюся сумму кредита или договориться с финансовым учреждением о решении проблемы. Имейте в виду, что отказ от недвижимости не означает, что вы можете просто уйти без последствий. С ипотекой все равно придется разбираться, и невыполнение условий может привести к дальнейшим судебным разбирательствам.

Когда необходимо принимать меры? Если вы решили, что недвижимость вам больше не нужна или вы не можете продолжать выплаты, необходимо действовать быстро. В зависимости от условий военной ипотеки вам может понадобиться либо продать недвижимость, либо перевести кредит. В некоторых случаях кредитор может согласиться скорректировать условия, но это не гарантировано.

Может ли банк просто изъять имущество? Не обязательно. Хотя кредиторы и имеют право обратить взыскание на имущество в случае неуплаты платежей, отказ от кредита или имущества не приводит к автоматическому началу этого процесса. Каждая ситуация индивидуальна, и понимание юридических последствий военных кредитов необходимо до принятия каких-либо решений.

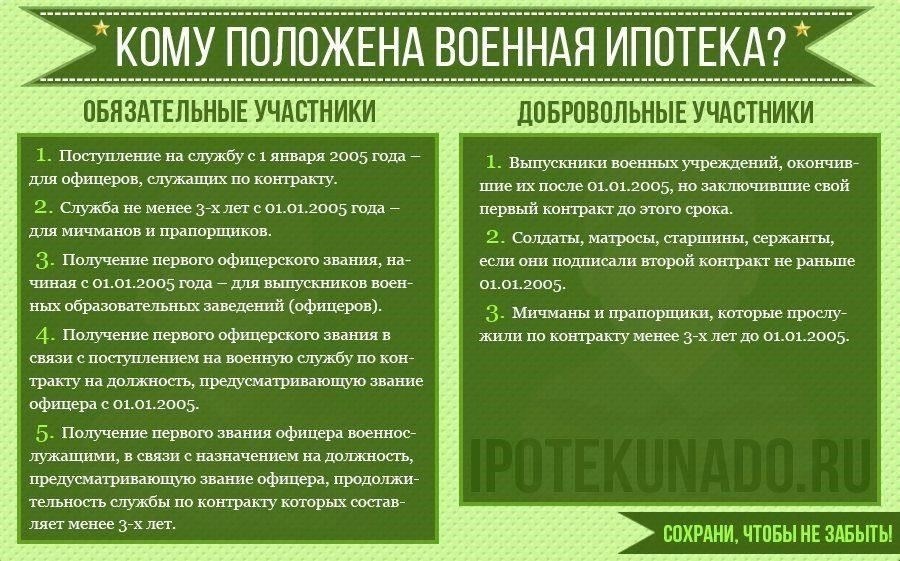

Понимание программы военной ипотекиПрограммы военной ипотеки разработаны для военнослужащих и женщин, чтобы сделать владение недвижимостью более доступным. Этот вид финансирования, также известный как военный жилищный кредит, позволяет военнослужащим приобретать жилье на выгодных условиях, зачастую не требуя практически никакого первоначального взноса. Однако на недвижимость накладываются определенные ограничения, например, возможность залога до полного погашения ипотеки. Эти залоги могут наложить ограничения на продажу или передачу недвижимости.

Если вы собираетесь продать или передать недвижимость, финансируемую по военной ипотеке, необходимо понять, как работает залог. Чтобы снять залог, вы должны либо погасить оставшуюся часть ипотеки, либо передать ипотеку квалифицированному лицу, например другому военнослужащему, имеющему на это право. Для этого может потребоваться предоставить документы и соответствовать определенным критериям. Если вы не сможете выполнить эти условия, имущество, скорее всего, придется продать, прежде чем залог будет снят.

Если вы достигли момента, когда вам больше не нужна недвижимость или необходимо переехать, обязательно проверьте свои оставшиеся обязательства по условиям военного кредита. Вы можете запросить у своего кредитора рекомендации о том, как поступить с передачей или продажей имущества, чтобы обеспечить снятие залога. Однако имейте в виду, что этот процесс может занять несколько дней или даже недель, в зависимости от особенностей вашего кредитного договора.

Причины, по которым вы хотите отказаться от военной ипотеки

Военнослужащие могут захотеть пересмотреть свое решение о получении ипотечного кредита по различным личным или финансовым причинам. Ниже перечислены основные факторы, которые могут привести к желанию отказаться или расторгнуть договор военной ипотеки:

Изменение финансового положения: Значительное сокращение доходов или неожиданные финансовые трудности могут затруднить дальнейшую оплату жилья, приобретенного по военному кредиту. В таких случаях военнослужащие могут рассмотреть возможность передачи или отказа от собственности.

- Переезд после развертывания: После прохождения военной службы или передислокации военнослужащие могут быть вынуждены переехать на другую базу или в другую страну. Если приобретенная недвижимость больше не соответствует их жизненной ситуации, они могут искать варианты передачи или продажи дома.

- Трудности с выплатами: Некоторые могут обнаружить, что после покупки жилья долгосрочные платежи становятся непосильными. Даже при поддержке военных жилищных льгот расходы могут превышать те, которые можно покрыть за счет текущих доходов или сбережений.

- Желание жить за пределами базы: В некоторых случаях военнослужащие предпочитают снимать жилье, а не владеть им. Гибкость аренды позволяет военнослужащим избежать сложностей, связанных с содержанием дома при частых переездах.

- Отрицательный капитал или обесценивание: Если стоимость приобретенной недвижимости снижается или дом больше не соответствует рыночным условиям, военнослужащий может искать варианты минимизации потерь, включая продажу недвижимости и выход из ипотеки.

- Изменение жилищных льгот: Изменения в жилищной политике армии или наличие жилья на базе могут сделать приобретенную недвижимость ненужной. В этом случае военнослужащий может решить отказаться от дома в пользу новых жилищных условий.

- Проблемы со здоровьем или семейные обстоятельства: Неожиданные проблемы со здоровьем или изменения в семейных обстоятельствах могут заставить военнослужащего пересмотреть необходимость владения жильем, особенно если дом требует значительного ухода или если смена места жительства необходима по медицинским показаниям.

- Невозможность оплатить ипотеку в долгосрочной перспективе: Даже если первоначальные условия военной ипотеки могут быть приемлемыми, обстоятельства могут измениться, что сделает выплаты по ипотеке непосильными. В таких ситуациях военнослужащие могут рассмотреть такие варианты, как передача или продажа недвижимости, чтобы облегчить финансовое бремя.

- Правовая база, регулирующая военную ипотеку

Процесс приобретения жилья с помощью кредита, обеспеченного военными льготами, сопряжен с рядом особых юридических условий, которых должны придерживаться как заемщик, так и кредитор. Военнослужащие, которые берут кредит на приобретение недвижимости, часто сталкиваются с ограничениями при продаже или передаче имущества, особенно если на него наложен залог или обременение. Понимание юридических последствий таких ипотечных кредитов имеет решающее значение для принятия обоснованных решений относительно будущего имущества.

Ограничения на продажу недвижимости

После того как имущество обеспечено военным кредитом, на него часто накладываются определенные обязательства. Если на имущество наложено обременение или ипотечный залог, продать его до полного погашения долга может быть невозможно. В тех случаях, когда сотрудники хотят передать право собственности, они должны сначала убедиться, что все юридические обязательства, связанные с ипотекой, погашены. Только после того, как недвижимость будет освобождена от такого финансового бремени, ее можно будет продать или передать без юридических сложностей.

Влияние непогашенных обязательств

Если сотрудник решит продать или вывести недвижимость из владения до полной выплаты ипотеки, банк или кредитная организация могут потребовать немедленного погашения оставшейся суммы. Для этого могут быть использованы личные сбережения, средства с отдельного счета или другие источники дохода для погашения долга. Стоит также отметить, что при наличии текущих платежей они должны осуществляться до тех пор, пока имущество не будет официально передано или не будет снят залог.

Прежде чем принимать решение о снятии или передаче права собственности на недвижимость, обеспеченную военной ипотекой, военнослужащим необходимо полностью разобраться в этих правовых основах. Рекомендуется проконсультироваться с юристом или ипотечным консультантом, чтобы избежать будущих юридических осложнений.

Можно ли вернуть недвижимость, приобретенную по военной ипотеке?

Если вы хотите передать право собственности на недвижимость, приобретенную по военному кредиту, вы должны понимать, что вернуть ее в традиционном смысле невозможно. Как только недвижимость приобретена, на нее распространяются условия, прописанные в ипотечном договоре. Ключевой вопрос заключается в том, можете ли вы расторгнуть ипотечный договор или изменить право собственности на приобретенную недвижимость.

Если вы хотите «избавиться» от недвижимости, то наиболее приемлемым вариантом будет ее продажа. Однако при наличии непогашенного остатка по ипотеке вырученные от продажи средства должны будут покрыть оставшуюся сумму кредита, включая любые штрафы и сборы, связанные с досрочным погашением. В зависимости от условий, военнослужащим может потребоваться провести переговоры с кредитной организацией, чтобы завершить процесс.

Важно также отметить, что если недвижимость обременена ипотекой, то бремя ее погашения сохраняется до тех пор, пока вы полностью не погасите долг. Вы не можете просто «вернуть» недвижимость, как потребительский товар, не столкнувшись с юридическими и финансовыми последствиями. Кроме того, любые сбережения или первоначальные взносы, накопленные в рамках ипотечной программы, должны быть учтены как часть финансового уравнения при принятии решения о ликвидации имущества.

В некоторых случаях военнослужащие могут сдать недвижимость в аренду, чтобы компенсировать расходы, если договор аренды не нарушает условий ипотеки. Если вы рассматриваете возможность передачи ипотеки или смены собственника, проконсультируйтесь с кредитором, чтобы выяснить, возможна ли передача ипотеки или сначала необходимо полностью погасить кредит.

Пошаговый процесс отказа в жилищном кредите для военнослужащих

Если вы решили отказаться от военного жилищного кредита, этот процесс включает в себя несколько основных шагов. Во-первых, вы должны уведомить финансовое учреждение, предоставившее кредит, указав свое намерение отказаться от покупки недвижимости. Это необходимо сделать в течение 30 дней с момента получения средств или после завершения сделки.

Далее необходимо связаться с банком и запросить процедуру передачи ипотеки обратно им. Имейте в виду, что недвижимость обычно регистрируется в Росреестре, который потребует обновлений после отказа. В некоторых случаях от сотрудников может потребоваться предоставление официальных документов, подтверждающих, что они больше не желают продолжать ипотечный договор.

Если жилье оформлено на ваше имя и вы являетесь действующим военнослужащим, ваш военный статус может сыграть определенную роль в процессе отказа. Банк также может потребовать подтверждение того, что вы больше не служите или что недвижимость больше не нужна для нужд вашей семьи. Также будет проверен ваш доход и любые вклады или средства, связанные с ипотечным счетом.

Еще один момент — возможность исключения недвижимости из ипотечного реестра, поскольку это может повлиять на будущие покупки или кредиты. Убедитесь, что все обязательства погашены, включая оставшиеся суммы долга по недвижимости или накопленные проценты. Также может потребоваться вернуть средства, полученные от государства, если кредит был поддержан правительством. В некоторых случаях вам могут вернуть деньги, которые вы платили за ипотеку в течение многих лет, за вычетом комиссии за сделку.

Будьте готовы к тому, что недвижимость будет исключена из официального реестра жилья. Это может потребовать сотрудничества как с банком, так и с Росреестром, чтобы обеспечить полный переход права собственности и исключение ипотеки из ваших записей. После этого все претензии к имуществу и оставшиеся обязательства должны быть урегулированы, и вы сможете расторгнуть договор, освободившись от обязанности выплачивать дальнейшие взносы.

Последствия отказа от военной ипотекиОтказ от военной ипотеки может привести к различным финансовым и юридическим осложнениям. Очень важно понимать возможные последствия, прежде чем принимать такое решение.

Обязательства в отношении имущества и долгов

При отказе от военной ипотеки обязательство по погашению долга не исчезает. Ипотека остается в силе, и отказ от нее не снимает обязанности по обслуживанию долга.

Если вы уже подписали ипотечный договор, отказ может привести к судебному разбирательству со стороны банка, в том числе к требованию полного погашения задолженности.

- Отказ от кредита также может привести к обременению недвижимости в Росреестре до решения вопроса.

- Влияние на владение недвижимостьюЕсли недвижимость приобретается по программе военной ипотеки, банк накладывает на квартиру залог. Отказ от получения кредита может привести к тому, что банк попытается вступить во владение недвижимостью, чтобы вернуть потерянные средства.

- Снятие залога с недвижимости (так называемое «обременение») возможно только после полного погашения долга или перевода ипотеки на обычный вид кредита, что может потребовать дополнительных переговоров с кредитором.

В некоторых случаях банк может инициировать процедуру обращения взыскания, то есть наложить арест на имущество для погашения оставшегося долга, и человек может потерять свое жилье.

- Перевод и реклассификация кредита

- Если человек решает перевести военную ипотеку в стандартную коммерческую, он должен учитывать значительное увеличение ежемесячных платежей, поскольку условия военных кредитов часто более выгодны по сравнению с традиционными ипотечными кредитами.

- Процесс перевода или конвертации кредита происходит не сразу и может занять несколько месяцев, прежде чем банк одобрит его. В течение этого времени на недвижимость могут быть наложены ограничения, что повлияет на ее рыночную привлекательность.

Альтернативы отказу от военной ипотекиЕсли вы хотите избежать отказа от недвижимости, финансируемой за счет военного жилищного кредита, есть несколько вариантов решения проблемы. Во-первых, одним из вариантов может стать продажа недвижимости. Если вы решите пойти по этому пути, вы сможете продать ее, передать право собственности и, в некоторых случаях, погасить долг. Как правило, этот процесс включает в себя регистрацию сделки в Росреестре, чтобы окончательно оформить смену собственника.

- Погашение долга

- Если у вас есть финансовая возможность, вы можете погасить оставшуюся сумму. Многие люди используют сбережения или берут личные кредиты, чтобы покрыть долг. Как только остаток будет погашен, вы можете приступить к продаже имущества или его передаче по мере необходимости. Обратите внимание, что это может занять некоторое время, в зависимости от суммы кредита и ваших сбережений. Рекомендуется проанализировать свои финансы, чтобы определить, является ли погашение ипотеки приемлемым вариантом.

Перевод кредита

Еще один вариант — передача кредита другому лицу. Если условия кредита позволяют, вы можете передать права на погашение ипотеки другому лицу, например члену семьи. Это может быть полезным способом разрешить ситуацию, не потеряв при этом недвижимость. Важно уточнить в кредитной организации, является ли это возможным вариантом и есть ли какие-либо особые требования к передаче прав.

В ситуациях, когда продолжать выплачивать ипотеку невозможно, проконсультируйтесь с финансовым консультантом или юристом, чтобы обсудить конкретные условия ипотечного договора и то, как лучше поступить, чтобы не потерять жилье.

Важные соображения перед принятием решенияПрежде чем принять решение о действиях в отношении недвижимости, приобретенной с помощью военного кредита, необходимо изучить несколько ключевых факторов. Во-первых, необходимо понимать ограничения, которые могут быть наложены в связи с тем, что недвижимость находится в залоге или обеспечении по кредиту. Если вы хотите снять залог, необходимо выполнить обязательство по полному погашению ипотеки. Долг, связанный с кредитом, обычно погашается регулярными платежами в течение нескольких лет, часто нескольких десятилетий. Если кредит не погашен, кредитор имеет право вернуть имущество.

Погашение кредита и снятие обремененияЧтобы снять обременение с квартиры, необходимо сначала обеспечить полное погашение военной ипотеки. Важно понимать, что это обременение будет действовать до тех пор, пока долг по ипотеке не будет погашен, независимо от того, сколько лет прошло с момента покупки. Если вы попытаетесь продать квартиру до полного погашения ипотеки, кредитор может воспрепятствовать продаже, поскольку недвижимость является залогом по кредиту.

Юридические и финансовые последствияКроме того, если вы планируете передать право собственности или совершить какие-либо другие действия с недвижимостью, необходимо убедиться, что все обязательства, связанные с кредитом, выполнены. Условия военной ипотеки могут значительно отличаться от обычного кредита, который может предусматривать более жесткие условия. Несоблюдение этих условий может привести к серьезным последствиям, вплоть до обращения взыскания. Если вы решили снять обременение, убедитесь, что все юридические и финансовые условия соблюдены, чтобы избежать осложнений при продаже или передаче квартиры.